Info ou infox: “il faut taxer le kérosène”

Si il y a bien une chose ou il n’y a pas de règle universelle ce sont les taxes! Chaque pays à son système, et ils sont tous différents. En général on crée une taxe (ou un impôt) pour combler un déficit en ponctionnant une source de richesse.

Concernant les carburants, quelle est l’origine de leur taxation (ou non taxation)?

L’origine de la TICPE vient de la TIP, mise en place par les lois du 16 et 30 mars 1928 pour compenser le déclin de la contribution de l’impôt sur le sel. Donc depuis cette époque et jusqu’en 2014, cette taxe, qui concerne également les biocarburants, n’était pas liée à une volonté de réduire les émissions de CO2. Depuis 2014 une composante carbone y est associée pour un montant de 44,6€/tCO2 en 2018 avec pour objectif 100€/tCO2 en 2030 (en prenant l’exemple du kérosène, cela correspondrait à 0,113€/L en 2018 et 0,253€/L en 2030). L’augmentation de cette composante carbone a été gelée en 2018 suite au mouvement des gilets jaunes. A savoir, seul 20% des revenus de cette taxe carbone sont alloués à la transition énergétique.

Le kérosène n’est pas taxé car c’est un produit consommé en territoire international (comme « duty free »). Tout comme pour le transport maritime, cela permet d’avoir une règle unique et d’éviter des distorsions liées aux politiques fiscales de chaque pays (imaginez l’avantage compétitif de compagnies basées dans un pays ou le pétrole serait à la fois pas cher et bénéficiant d’un avantage fiscal). Cela a également permis de favoriser l’essor du transport aérien et le développement des liaisons internationales après la 2nde guerre mondiale. L’article 24 de la convention de Chicago détaille cette règle quasiment gravée dans le marbre car pour être modifiée elle devra recevoir l’accord unanime des 192 pays signataires.

La taxation sur les vols intérieurs reste possible, mais la France a décidé d’exempter le kérosène de la TICPE:

- Cela dévaloriserait lourdement les compagnies nationales au profit de compagnies basées dans des pays où le carburant serait moins taxé.

- Ça favoriserait la pratique du « fuel tankering », c’est à dire l’emport de carburant supplémentaire acheté dans le pays où il est le moins cher. Cet emport supplémentaire génère des émissions de CO2.

Puisqu’il n’est pas taxé sur le kérosène, dans quelles proportions le secteur aérien est-il taxé?

Il existe de nombreuses taxes soumises au transport aérien en France, voici la liste:

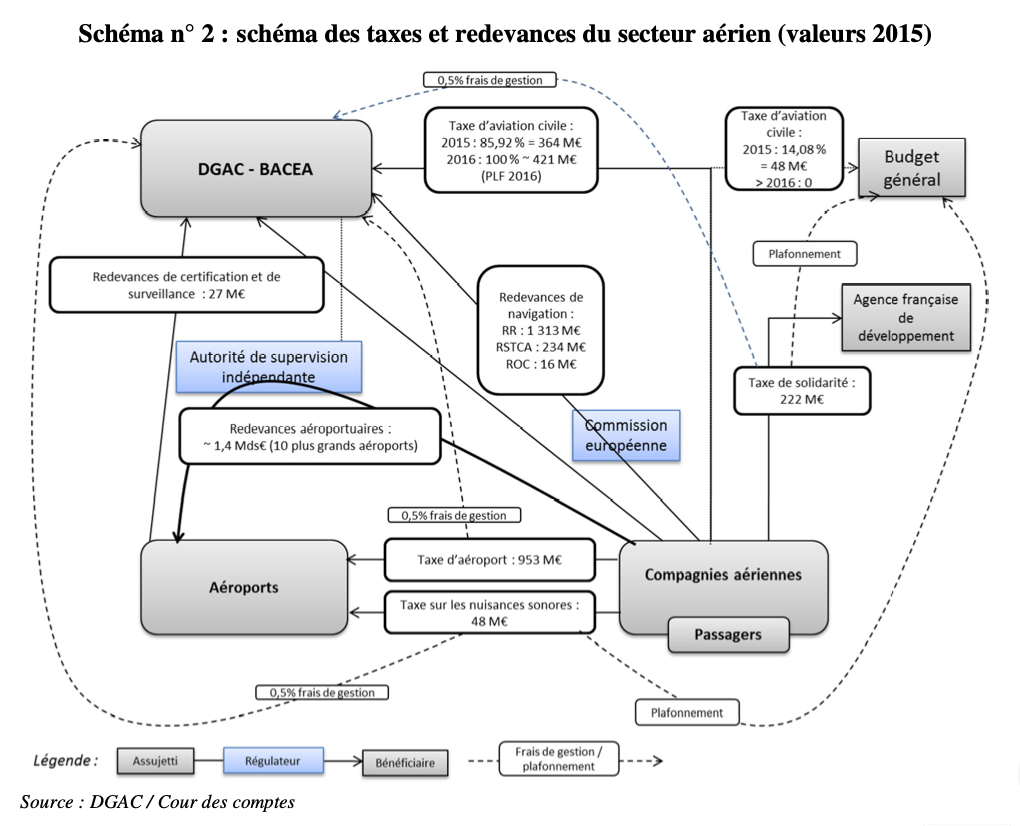

- La taxe de l’aviation civile (TAC): Finance les activités du Budget Annexe Contrôle et Exploitation Aérien (BACEA) non couvertes par les redevances et plus particulièrement le fonctionnement de la DGAC. Certaines années une part non négligeable de cette taxe finance le budget de l’état (14% soit 48M€ en 2015).

- La taxe d’aéroport (TA) ou « taxe sûreté » : Finance la sûreté aéroportuaire. Habituellement la sûreté fait partie des missions régalienne qui sont financées par l’état. L’aéronautique fait figure d’exception en finançant elle-même sa sûreté.

- La taxe sur les nuisances sonores aériennes (TNSA): Taxe environnementale qui sert à financer des aides à l’insonorisation des logements situés près des aéroports. Cette taxe est plafonnée et le surplus est redistribué au… budget général.

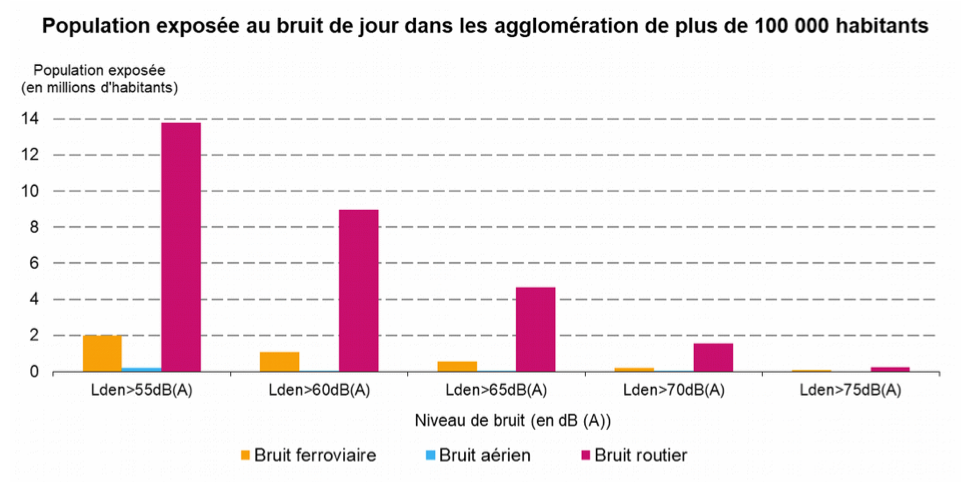

Il est à noter que le secteur aérien qui est le seul à subir ce type de taxe sur les nuisances sonores n’est pas celui qui expose le plus les habitants au bruit. Voir graphique en annexe à la fin de cette page.

- La taxe de solidarité (TS) ou « Taxe Chirac »: Finance l’achats de médicaments (Unitaid) et de vaccins dans les pays en développement. Très spécifique et sans lien entre la matière imposable (le secteur aérien) et le financement (objectifs sanitaires adoptés à l’ONU) elle est également plafonnée. Le surplus est redistribué au… budget général.

- La taxe « Eco-contribution »: Mise en place en 2020 elle sert à financer les infrastructures de transports du quotidien (hors aéroports).

- La TVA: Elle est de 10% sur les vols intérieurs soit au même niveau que pour les billets de train.

- Les redevances aéroportuaires: Financent les aéroports.

- Les redevances de navigation: Financent les installations et les services de navigation aériennes.

En plus de ces taxes, la réglementation impose des charges particulières à l’aviation à l’intention des usagers et de l’environnement:

- L’indemnisation passagers (EU261/2004) dont les proportions sont plus importantes que pour le transport ferroviaire.

- EU-ETS (Europe) et CORSIA (OACI): ce sont 2 systèmes de compensation carbone obligatoire.

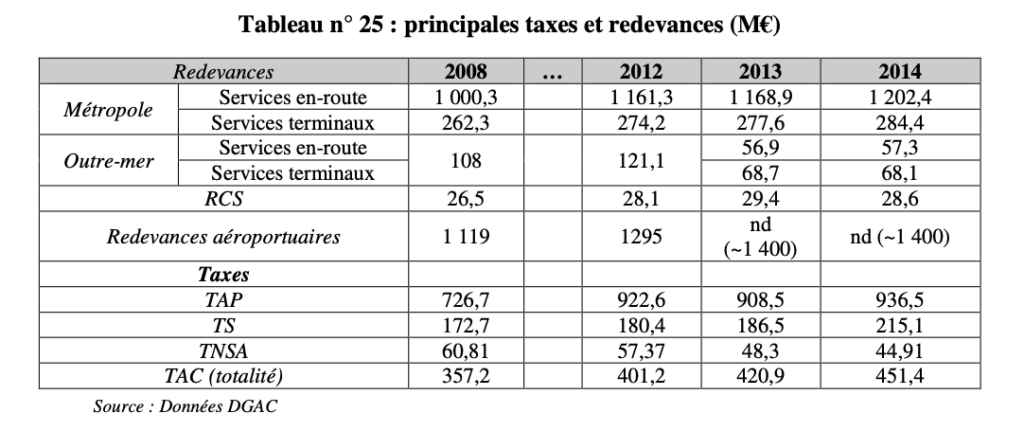

Voici un résumé des taxes et redevances du transport aérien en 2014-2015, donc hors éco-contribution (Voir P. 106 & 107 du rapport de la CC « L’état et la compétitivité du transport aérien »):

En France, l’aviation est le seul mode de transport à financer intégralement le coût de ses infrastructures et de son administration par des taxes et redevances (dont des tâches régaliennes – en théorie du ressort de l’impôt – comme les contrôles de sûreté aéroportuaire – P.66 & 109 du rapport de la CC « L’état et la compétitivité du transport aérien »)

En rapportant l’ensemble des taxes et redevances (hors TVA) payées par le secteur aérien en 2014 à la consommation de kérosène, on obtient 0,605€/L. Cette valeur n’est pas très éloigné de la TICPE de 0,594€/L pour le gazole routier.

Qu’en est-il des autres moyens de transport?

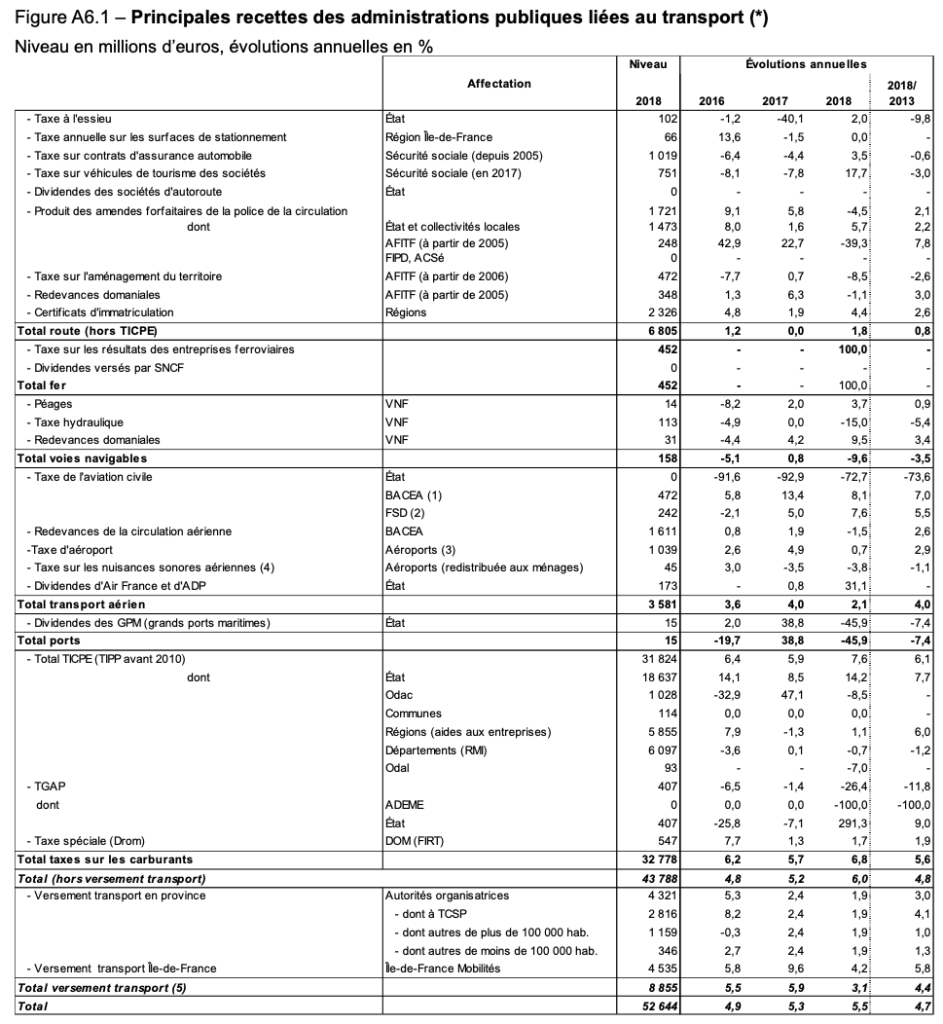

1- Recettes par secteur de transport en 2018 (P.47 « Les comptes des transports en 2018 »)

On remarque que le secteur routier, notamment grâce à la TICPE est le plus gros contributeur pour environ 39,6 Mds€. Le secteur ferroviaire est quant à lui peu contributeur avec 0,452 Mds€. Le secteur aérien contribue à 3,6 Mds (environ 5 Mds€ en incluant 1,4Mds de redevances aéroportuaires au niveau 2014).

Il est difficile de comparer ces chiffres car il faudrait ramener les recettes à la taille des secteurs tout en tenant compte de leurs spécificités, néanmoins le transport ferroviaire paraît générer peu de recettes par rapport à la route ou l’aérien.

2- Subventions/aides publiques par secteurs de transport:

- Transport Ferroviaire:

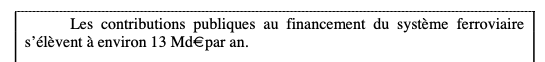

Le transport ferroviaire reçoit environ 13 Md€/an (14,4 Md€ en 2018 selon l’ancien magistrat de la cour des comptes François Ecalle) dont environ 2,2 Md/an entre 2008 et 2015 pour l’infrastructure des LGV.

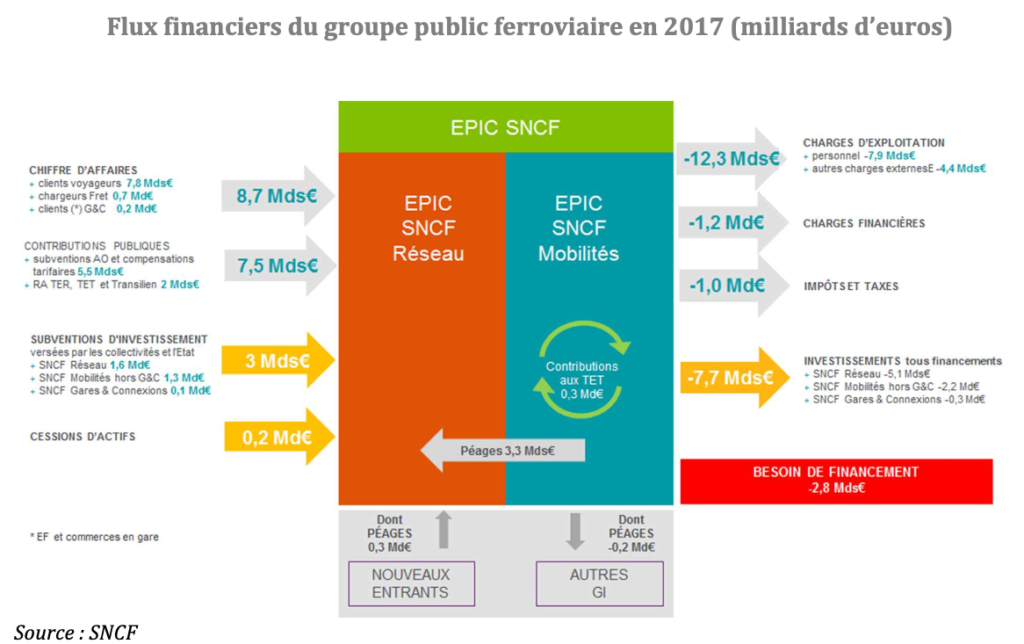

Détails des flux financiers de la SNCF (hors retraite des cheminots = 3Mds/an):

- Transport Routier:

Les investissements dans les infrastructures routières sont d’environ 11Md/an entre 1990 et 2015.

En outre, les accidents liés au transport routier ont un coût important pour la société. Un calcul pour l’année 2009 donne 17,8 Md €.

- Transport Aérien:

Les investissement sont supportés par le secteur, la balance recettes/aides publiques est donc à l’équilibre.

Comme pour les recettes, il est difficile de comparer ces chiffres qui ne sont pas complets. Retenons que le coût pour la collectivité de l’aérien est quasi-neutre (entièrement payé par les usagers) tandis que celui du ferroviaire est beaucoup plus élevé. Le transport routier semble apporter quant à lui une balance largement positive à la collectivité, à modérer si l’on inclut le coût de l’accidentologie. D’après un rapport de l’URF, la valeur ajoutée du transport aérien dans l’économie est de 8,5 Mds d’€ en 2016, contre 4,5 Mds d’€ pour le ferroviaire et 16,4 Mds d’€ pour le transport routier de voyageurs.

Il est extrêmement difficile d’établir un rapport coûts/contributions pour l’ensemble des moyens de transport, mais on peut raisonnablement conclure que le principal contributeur est le transport routier et le principal gouffre financier est le transport ferroviaire. Le transport aérien se situe plutôt à l’équilibre.

La particularité du transport aérien c’est sa forte dimension internationale (même pour les vols intérieurs qui peuvent être effectués par des compagnies étrangères), et donc sa forte sensibilité à la concurrence. Un écart de compétitivité trop important risquerait de mettre en péril les compagnies Françaises au profit de compagnies internationales, sans pour autant avoir d’impact majeur sur les émissions de CO2.

La cour des comptes suggère que, concernant une taxation du kérosène: «Avant toute évolution en la matière […] il importe d’évaluer précisément l’impact qu’aurait la taxation pour les vols intérieurs sur la compétitivité des compagnies aériennes et des aéroports français ».

Conclusion

Taxer le carburant aéronautique revient à taxer les émissions de CO2. Cela pourra inciter les secteurs émetteurs à effectuer plus rapidement leur transition énergétique. Appliquée correctement c’est une mesure qui a du sens, qui est juste et qui est pilotable. C’est beaucoup plus pertinent que des taxes forfaitaires (comme préconisé par la CCC) qui visent le consommateur et s’appliqueraient de la même manière à une compagnie qui opérerait des vieux 727 remplis à 30% qu’à une compagnie opérant des nouveaux A320NEO remplis à 90%. Mais pour éviter que ça soit une taxe stigmatisante, on doit s’assurer:

- Qu’il y ait une baisse des autres taxes de l’aérien pour éviter une baisse de compétitivité d’un secteur déjà fortement taxé.

- Que les excédents de revenus soient utilisés pour la transition énergétique de l’aéronautique (et non pas pour boucher le trou d’un énième budget mal géré).

- Que les carburants durables soient exempts de cette taxe.

- Que les autres secteurs subissent également une taxe sur leurs émissions de CO2.

- Qu’elle soit a minima étendue au niveau européen afin d’éviter les distorsions de concurrence et le fuel tankering (voir encadré). L’étendre à l’échelle mondiale paraît très peu probable compte tenu du vote unanime de 192 pays requis pour modifier la convention de Chicago.

Annexes: